FastData独家约稿余智敏 TikTok东南亚电商价值发现和价值捕获

(金砖跨境)13天东南亚4国近40家TikTok头部企业拜访之行圆满结束,FastData在梳理和发布东南亚之行系列文章共计9篇后,本次独家约稿拜访团成员投资人余智敏,以第一视角来分享此行所见所闻及思想启发。

这一趟去东南亚近半个月的时间,从TikTok电商潜在机会切入,走访了泰国、印尼、马来西亚、菲律宾4个国家,拜访了包括各地TikTok、Shopee、Lazada平台,服务商TSP、MCN、物流、支付、仓储,以及国产品牌、本地品牌等近40家企业,会议纪要逾2万字,现对行程进行一个小结,只是这短暂拜访学习之行的随笔,主要是希望获得思路上的启发。

本文主要尝试回答两个核心的问题,有什么机会,如何抓住这些机会,换个说法就是价值发现和价值捕获。

先同步一下话题讨论的前提,我们这里探讨的是长期的,有用户价值和资本价值的企业。如果只是短期套利,打信息差的投机生意就没有必要在这边讨论。

如果从电商的角度看,产业链三个环节,供应链/产品品牌,服务商和平台。如果从消费的角度看,还有大量的线下业态。平台是巨头的游戏,也是容易高投入低产出的领域,不是今天讨论的话题。服务商包括基础设施服务商,支付物流仓储等,还有TSP、MCN等,支付/金融相关的资本价值相对高一些,其他的环节业务价值大资本价值相对低,今天主要探讨的是产品品牌的机会。

# 01

价值发现——机会在哪儿:从跨境电商到本土消费的机会

一、东南亚本土市场供需不匹配,消费产品有供给迭代的机会

回归到消费的视角,看供需的匹配,是否有从无到有的产品定义新的品类,是否有从有到优的产品更好满足消费者的需求,优可以是价格上更有优势,可以是功能上体验更好。

有不少人说东南亚市场天花板低,如果从消费市场来说这句话是无稽之谈。

以菲律宾为例,人口1.14亿,人均GDP3460美金,但是马尼拉以外的区域实际只有2000美金左右的人均GDP,相当于中国2016年的水平,雀巢作为当地最大的外企,2015年在菲律宾单一市场的销售额就达到了26亿美金。当然雀巢进入菲律宾市场已经有相当长的时间,但是只是说在整个东南亚市场不是天花板的问题,不是简单的copy from anywhere,而是针对当地市场偏好,客群需求,价格接受度等等寻找切入点,迭代产品供给。

在几个国家的拜访中,关于产品供给这一点,我们获得相对一致的结论,货品不缺,但是缺好/实惠的产品。

产业链整合要求高,中国供应链竞争优势越大的领域例如消费电子的电动汽车,已经在东南亚市场有很强的竞争力了。

(图注:在马来西亚市场大受欢迎的国产电动车品牌)

小家电也是非常典型的例子,在泰国类似小熊家电基础款产品线下价格贵一倍多,在菲律宾普通超市的电饭锅都还在最原始的产品形态没有智能化,只有高端的商场中有昂贵的品牌。

通过和在本土扎根的企业的交流和探讨,这当中的原因可能有以下几点:

第一,在传统的消费通路中,产品从贸易商手中进来,被本土的企业控制,躺着赚easy money,没太大动力进行产品迭代。

第二,东南亚热带区域的人都比较懒散,卷不起来。华人在东南亚有非常深的影响力。马来西亚30%的华人,占经济总量的70%。菲律宾以福建帮为代表的2%的华人占经济总量的80%。在马来拜访的拿督威拉也提到她在当地做的线下业态一直做了16年之后才被人注意和模仿。华人稍微努力一下可以获得市场份额,进而进入躺赚阶段。

以上是存量市场竞争的维度,一言以蔽之,市场不够卷。

另外一个角度,新进入者想要搅局,新的品牌想要起量也难,在传统的货架电商平台中,平台的机制到最后都变成了卷价格,白牌激烈厮杀,很难做出产品品牌。线下如果是新品牌用户第一次见也很难转换购买。

但是今天的变量在于TikTok的兴趣电商。

二、TikTok是关键变量,给了产品品牌0-1的机会

TikTok在东南亚月活超过2亿,仅在印尼月活就超过1亿。

在电商方面,2022 年TikTok电商(仅闭环电商,不含美国)GMV预计超过44亿美元。根据业内消息2023年TikTok电商全球GMV有望超过 230 亿美元,到2025 年全球GMV有望接近 2000 亿美元。抛开美国的不确定性,仅看东南亚的增速也非常恐怖。TT电商去年中在印尼单日500/600万美金,今年单日峰值1200万美金,是TT电商全球单日交易额最高的地方。

无论是通过达人、明星还是品牌的自播,新的品牌有机会和用户介绍自己的产品,在信息流的内容场景中触达用户。

(图注:泰国某头部TSP直播间)

三、放弃跨境的概念,产品需要本地备货

在TT东南亚电商的交易额中,基本只有本本的业务,也就是只能是本地商家本地备货进行销售,无法进行传统的跨境销售。如果走海运很可能从发货到用户收到货要近一个月的时间,平台反馈这是出于对用户体验的考虑没有开放跨境的版块。

本地备货只是最基础的第一步,长期来看,尤其想要在接近3亿人口的印尼市场扎根,还需要做好供应链部分本土化的准备。这背后主要是出于对印尼政府政策变化的考量,整体导向是倾向于利用外资带动本地经济,带动就业,而不是只在本国创收就带走。

印尼最早关税政策是75美金以上收税,2023年1月1日起已经开始执行的是3美金以上都要收税,低客单价的如服装产品在额外征税后价格失去竞争力。这一政策调整对此前的印尼跨境电商打击非常大,某货架电商平台的交易额断崖式下跌。

同时这也是明年印尼大选的热门议题,甚至有提案是100美金以下产品不能走跨境,只有高货值的才能走跨境且税收高。

无论具体的政策如何,政府整体的导向是需要外商投资改善本土情况,外国人愿意投资的尽量让外国人投,创造本地就业,而不是直接收割带走财富。

四、放弃纯电商的概念,全渠道渗透,尤其需要线下

TikTok电商放在往上一层的视角看,是电商,再往上的视角是消费。

从人货场的角度看,电商在国内是属于高效匹配人和货的场,有着成熟的物流、支付基建,所以在国内这个全球唯二的单一大市场中,看到了很多高速成长的案例。

我国电商2022年占社会消费品零售总额的比重为27.2%,但是在东南亚,例如泰国,电商占比仅为6%,印尼高一些,但更多的还是线下消费的场景。

但是每个国家线下业态会有差异,泰国是商场、集市、便利店等业态都非常丰富,印尼的首都雅加达的商场数量多一些,但放在全国来看,超过95%的印尼企业是微型企业,印尼常年在运营的小生意(包括个体户在内)大约的数量超过1000-1200万家,这些个体户或者小微企业还是通过传统的线下采购渠道甚至展会等进行商品流通。菲律宾的商场承载了大量的交易,背后主要是SM、Robinson、Alaya三大集团的产业。

每个国家甚至每个国家的不同区域都无法直接复制,这个是挑战也是机会,因为线下的货架是有限的,尽早进入抢占市场,产品站稳有好的动销就会是机会。

# 02

价值捕获——如何把握:本地化,本地化

本地化两个核心的维度,一是产品定义本地化,二是管理本地化。

一、产品的本地化

包括产品定义、产品营销等等环节。

产品定义以内衣为例,我们在线下走访的过程中发现,泰国线下售卖的内衣垫都非常厚甚至能到3-4cm,根据公司交流得到一个可能的解释是,大部分女生对仪容仪表还是非常注重,但是本身的cup不够所以需要内衣垫进行升杯,所以这个会是很多消费者选择产品的一个主要考虑。

(图注:泰国线下内衣品牌)

如果只是传统的跨境思路,从线上找销量高的产品就会有误导,线上只能看到内衣型号大小,但是罩杯厚度等特征由于和国内的差异,很容易被忽略,用传统的一盘货卖全球的铺货思路进行销售,就会有很大的挑战。

产品营销层面,韩流在东南亚都非常流行,例如Blackpink的广告在每个国家都随处可见。除了头部的明星,每个国家的网红生态不尽相同,例如马来西亚的头部明星带货能力很强,达人带货生态还在早期,但是菲律宾的达人生态又很成熟,营销层面都需要结合每个市场的特征进行本地化的执行。

(图注:菲律宾、泰国等国家blackpink广告)

二、管理本地化

本次拜访的企业也不约而同的提到一点,想要做好东南亚市场,肯定是需要肉身出海,早期的企业是创始人包括家庭都到当地,成熟期的企业也是国家负责人扎根在当地,这个是本地化的前提。就和早期的外企高管入驻中国一样,和家庭一起扎根在国内是前提。

肉身出海已经淘汰了一大批的企业。但是更具有挑战的是对本地人的管理。

本次拜访的企业提到的一个最大共同点就是:本地人“不靠谱”,一点不卷,极端的说法还有又懒又笨。主观意愿上不卷甚至偷懒,直播会说闹鬼不播了,或者主播收入高了之后就失联了不工作了。客观能力上也有限,库存盘点永远会出错,基础的表格能力也很弱。大部分人是无法从事任何需要脑力的活动的,即便是从事,销量也是非常低,所以虽然绝对人力成本低,但是人效也低,综合是不是真的比国内成本更低并不一定。有的公司也直说只能相信系统,不能相信人,需要人的地方都是可以替代的。

所以从组织结构上大部分高管还是国人/华人,执行团队的本地人如何磨合、用起来,有企业甚至说至少需要2年时间交学费。

此外,国际政治环境的不确定性,更提升了本地化的重要性。如果能在本地化过程中提前应对最极端的情况,也是非常非常非常有价值的,包括外汇冻结、货币贬值,以及禁运等风险。

本地化三个字相信所有的出海企业都会提,但是执行层面,是需要身体力行,交学费,花时间迭代出来的。当管理本地化真正做好的时候,我们才能说,我们的优势从供应链出海的阶段跨越到了人才出海的阶段。

# 03

附录

最后补充一下在这趟行程之后,对几个广为流传的东南亚市场观点的评价:

观点1:一个是东南亚市场割裂,不同市场差异很大

完全赞同。本身就应该带着这个前提去思考企业的成长性。

观点2:东南亚投资流动性很差,DPI很难看

比较片面。这是投资策略、项目选择的问题,而不是东南亚的问题,因为国内大部分机构的DPI也很难看。

可以确定的是,东南亚高举高打的平台或者说模式创新类的项目,过去几年还是在资本市场受到了重创,这个确实是资本过热带来的后遗症,靠补贴烧出了用户和GMV的增长,市场消费阶段没到的时候,补贴一停当然很难增长,甚至业务数据下滑。这类互联网企业从业务solid的程度以及天花板的角度本就是不及中国的。

但是我们今天看到更多的是消费市场扎扎实实做业务的机会,而不是烧钱换虚胖增长的机会。

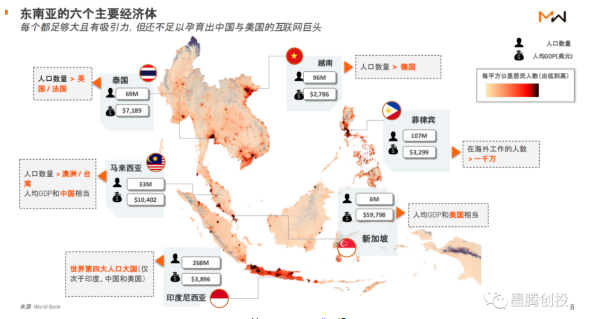

( 图注:来源于墨腾创投)

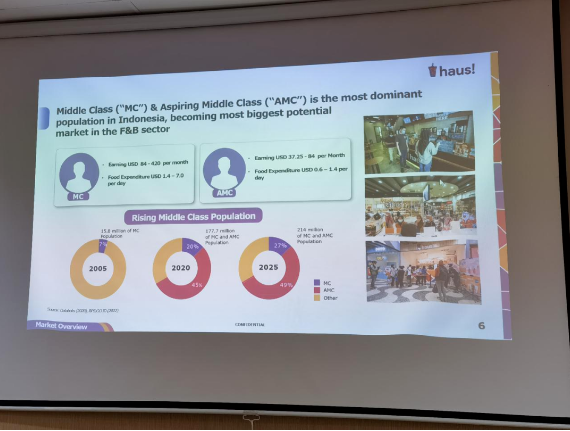

观点3:东南亚市场尚未到消费迭代的阶段

不赞同。也是这次行程感触最深的机会点,正是东南亚市场消费迭代的机会,具体体现在产品品牌和零售业态上的机会。

这里的消费迭代不是消费升级,而是针对不同客群不同需求的供给迭代,从无到有或者从有到优的供给迭代,寻找的是东南亚的蓝月亮、三只松鼠、薇诺娜等等产品品牌的机会。Tiktok是非常重要的一个变量,给品牌迭代提供了启动器和放大器,最后还是回归消费的视角,全渠道铺设。

(图注:印尼市场的中产阶级数据)

例如近期国人在东南亚打造的品牌案例,艾雪冰激凌,2015年成立,5年多时间销售额过20亿元,2021年被收购。功能护肤品牌skintific,根据行业信息2年多时间月销近亿元人民币,且有相当的利润率,以保守的20倍PE估算可到5亿美金左右的估值,从业务发展和资本回报的角度来看都是非常不错的案例。

所以还是得具体来看,从资产配置的角度寻找有成长潜力的项目,标签化的一棒子拍死东南亚投资是非常偷懒的行为。